DATE

2018年12月18日

日本における業界動向

総合スーパー(以下GMS)は、幅広い商品を販売するセルフサービス方式の大型小売店の総称で、「イオングループ」と「セブン&アイ・ホールディングス」の2大小売グループに加え、全国展開の「ユニー(アピタ)」「西友」のほかに、地方を中心とした「イズミ(中国地方)」「平和堂(近畿地方)」「イズミヤ(関西地方)」「フジ(四国地方、2018年10月にイオンと資本業務提携が発表されている)」「ベイシア(北関東)」など、各地域に地場有力チェーンが存在している。

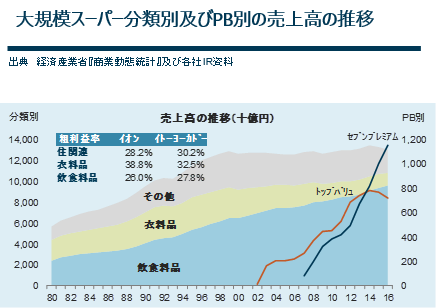

2010年以降、景気回復に伴い売上高は回復傾向にあるが、出店余地の減少、GMSよりさらに低廉な価格が可能なインターネット通販市場の拡大などもあり、市場全体では頭打ちとなっている。また、分類別の売上高推移(左下図)を見ると、「飲食料品」構成比が拡大していることが確認できる。「ユニクロ」や「ニトリ」等を筆頭とした各分野のカテゴリーキラーの台頭により、GMSが展開していた低廉価格帯商品の幾分が侵食され、「飲食料品」を拡大することで売上高を維持する構図となっている。しかし、元々「飲食料品」は集客用商材の色が強いため、粗利益率は他の分類より低く、当該分類の売上構成比の増加が全体の粗利益率の重荷となる。これに対し、各社はPB(プライベートブランド)商品の販売に注力するほか、デリカや中食の強化に取り込むなど、粗利益率の改善を図っている。

貸し手にとって重要となる留意事項

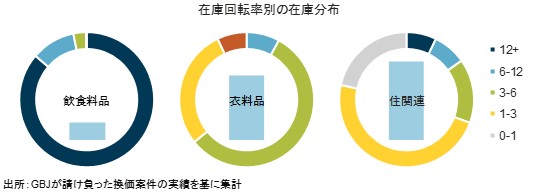

- 在庫回転率が評価上重要な指標である。在庫回転率の低い商品は限られた時間で全量換価するのに、より高い値引率の設定が必要となるため、当該在庫の増加は評価率の低下要因となる。下図のように、「飲食料品」の在庫回転率は他の分類より高いことがしばしば確認される。

- 事業継続の観点から、相乗積(売上構成比×粗利益率)の高いカテゴリーはより利益貢献しているため、これらカテゴリーの売上変動を注意してウォッチすることが推奨される。

- 担保価値の観点から、在庫回転率が4回転以上の在庫の換価率が一般的に高く、これら在庫の構成比をモニタリングすることが推奨される。なお、上図の円の中心にある棒は在庫金額を相対的に表したもので、在庫回転率の高いカテゴリーは往々にして在庫水準が低くなる傾向がある。

換価時における留意事項

- 換価局面においては、如何に集客するかが換価額を大きく左右するポイントとなる。

- 「飲食料品」に代表される在庫回転率の高い在庫は早い段階でなくなるため、集客を目的とした魅力のある売場構成を維持するために、商品の追加投入が不可欠となる。しかし、自社アカウントでの商品仕入が難しいと考えられるため、GBJは独自のルートで商品を仕入・投入し、既存在庫換価額の最大化を図る。

- 適切な広告宣伝が集客に大きく寄与する。GBJは対象店舗の商圏を調査した上、最も適切とされる手法(DM、チラシ、テレビCM、ラジオCM、インターネット広告、ポスター、サインウォーカー、等)を採用し、集客力の維持を図る。

- また、商材に合ったオペレーションも不可欠である。例えば、「飲食料品」は時間帯毎に在庫及び値引率のコントロールが必要であるのに対し、「住関連」は配送サービスの継続が求められる。